IFIX abaixo do VP: Oportunidade ou Armardilha? - Parte 1

POR

Nathan Octavio Dias Duarte Rodrigues (Nod)

Nathan Octavio Dias Duarte Rodrigues (Nod)

No mundo dos fundos imobiliários, vemos vários ativos negociando abaixo do seu valor patrimonial. Mensalmente, até o dia 15, os FIIs divulgam o Informe Mensal, que, entre várias informações, apresenta o valor patrimonial (VP) do fundo no fechamento do mês anterior. E é muito comum vermos investidores que usam essa informação para decidir o melhor momento para compra ou vender, preferindo comprar fundos que estão abaixo do seu valor patrimonial e vendê-los quando ultrapassam esse patamar. A lógica por trás desse raciocínio é de que o VP representaria algum tipo de valor “verdadeiro” do ativo, então se o valor de mercado estiver abaixo desse patamar, o ativo está descontado; se estiver acima, está caro.

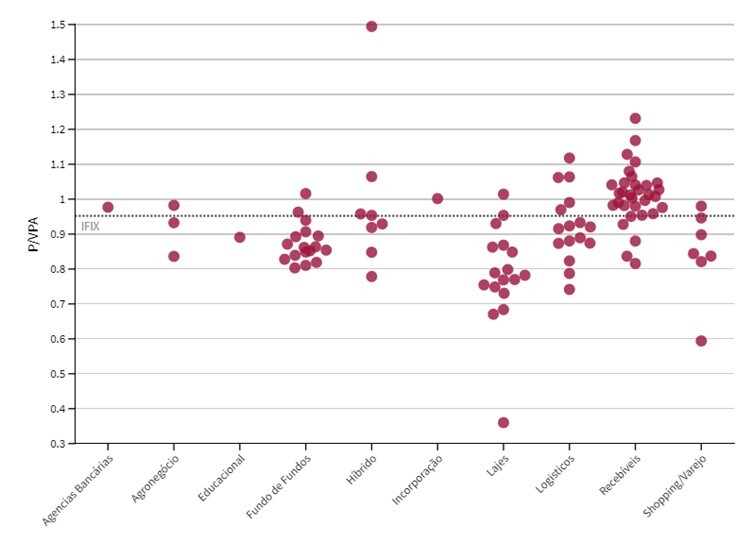

Vamos olhar a foto atual do IFIX. Hoje, o índice está com uma relação de preço e valor patrimonial (P/VP) de 0,95. Ou seja, na média, os fundos negociam com cerca de 5% de desconto em relação ao seu valor patrimonial

Gráfico 01

: P/VPA x Segmento

Se olharmos por segmentos, vemos que o único que negocia hoje com prêmio é o de Recebíveis. Os fundos de CRI operam com um P/VP médio de 1,03%. Já os mais descontados são os fundos de lajes corporativas a 0,77, seguidos pelos fundos de shoppings (0,87).

Claro que comprar um fundo de tijolo abaixo do seu valor patrimonial parece uma possibilidade interessante, afinal, isso significa que você está comprando abaixo do valor de avaliação do imóvel, avaliação essa é que feita por uma empresa especializada. Porém, considerar o valor patrimonial como uma verdade absoluta carrega dois riscos importantes. No artigo de hoje vamos apontar um desses riscos.

Em primeiro lugar, é importante lembrar que a reavaliação dos imóveis se dá de forma anual. E, na maioria dos casos, essa reavaliação é feita próxima à virada do ano. Como estamos no mês de outubro, isso significa que muitos imóveis estão há quase um ano sem avaliação. De maneira geral, estamos no momento da maior defasagem possível, já que, nas próximas semanas o mercado deve começar a contratar as empresas para fazerem as reavaliações.

Como ter uma noção se a avaliação está antiga ou se já é mais recente? Muitos fundos comunicam isso via Fato Relevante, via Comunicado ao Mercado ou no Relatório Gerencial. Como exemplo, o CSGH Real Estate (HGRE11) comunicou a última reavaliação no dia 11 de dezembro de 2020 via Fato Relevante. Mesmo que não haja esse tipo de comunicação, vale a pena observar determinado mês do ano onde há uma alteração importante do valor patrimonial do fundo, para cima ou para baixo, pois essa variação pode ser ter sido causada pela reavaliação. Como exemplo, o Kinea Renda Imobiliária (KNRI11), que sempre tem um “salto” no gráfico do valor patrimonial no mês de junho a cada ano.

Ou seja, comparando os dois exemplos aqui levantados, vemos que o valor patrimonial do KNRI está mais atualizado que o do HGRE. Enquanto o fundo da Kinea foi reavaliado há cerca de quatro meses, o fundo da CSHG está há 10 meses sem avaliação, mais que o dobro de defasagem. Por essa perspectiva, podemos dizer que o VP – e consequentemente, o P/VP – do KNRI está, no momento, mais “confiável” que o VP do HGRE.

E por que usei as aspas? Porque o tempo de defasagem é só um dos riscos em se usar o Valor Patrimonial sem uma análise atenta. No próximo artigo, vou falar de outro tão severo quanto e contra o qual é muito mais difícil de se proteger.

Até lá!