Localização como fator estratégico para o mercado de Lajes Corporativas

POR

Giancarlo Nicastro (Gianicastro)

Giancarlo Nicastro (Gianicastro)

Você já parou para pensar que a localização pode ser o principal fator de decisão no momento de escolher um imóvel ou terreno, seja o objetivo final para uso próprio ou para investimento? A localização é essencial para determinar o valor de uma propriedade, que por sua vez, varia de forma constante, levando em conta fatores como o desenvolvimento da economia local, a transformação do entorno e intervenções políticas.

Uma questão importante para entender a relevância da localização para determinar o valor de uma propriedade é compreender como surgem as regiões ou clusters, que consistem na formação de uma centralidade. Ele pode nascer a partir de uma operação urbana, que foi o caso da criação da região de escritórios da Faria Lima, que surgiu a partir de incentivos do poder público; com a chegada de uma grande empresa; entre outras formas. No Rio de Janeiro podemos mencionar Macaé, que floresceu a partir da instalação da Petrobrás na região.

É por essas razões que normalmente temos a concentração de escritórios nos grandes centros. Para se ter uma ideia, a região de São Paulo, que é atualmente o maior mercado de escritórios mapeado pela SiiLA Brasil, tem quase 8,5 milhões de m² em lajes corporativas das classes A+, A e B, 11 regiões CDB (Central Business Districts) e 9 regiões secundárias.

Os escritórios tendem a se aglomerar por conta da economia de escala, com a proximidade com os clientes, que favorece a sinergia entre as empresas e impulsiona os negócios. Outro importante drive é a acessibilidade, onde a oferta de transporte público, a qualidade das vias e calçamento exercem grande influência.

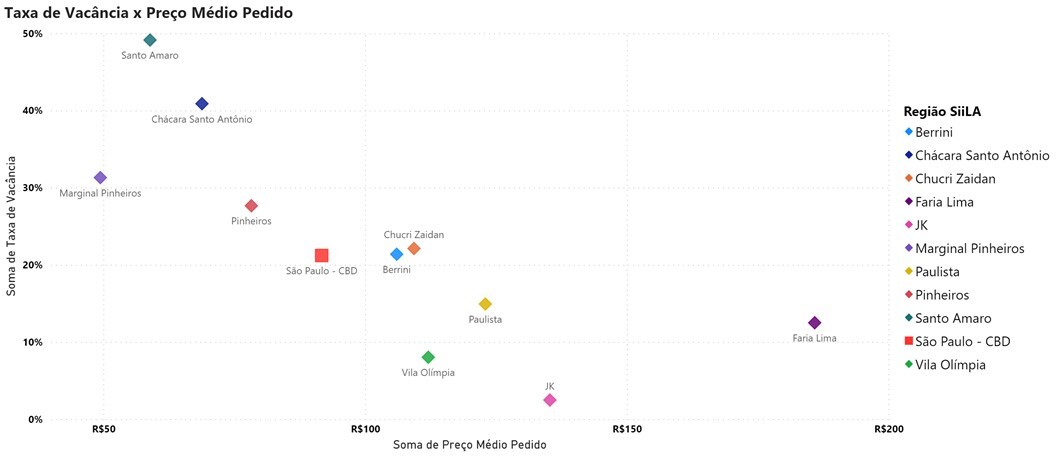

Os principais fatores de localização que interferem no valor de lajes corporativas são a infraestrutura de transporte público, a proximidade com outros empreendimentos e a oferta de comércio e serviços. Na capital paulista, o preço médio pedido é de 79 reais por metro quadrado e taxa de ocupação está em 78,9%, falando do mercado geral (classes A+, A e B).

Gráfico 01 : Taxa de Vacância x Preço Médio Pedido

Para se ter uma ideia, no segundo trimestre de 2019, ainda antes de a pandemia estourar, a taxas de vacância de escritórios de alto padrão (A+ e A) do Itaim Bibi, JK e Faria Lima eram de 0%, 1,4% e 8,5%, respectivamente. No mesmo período de 2021, o Itaim Bibi segue 100% ocupada, enquanto JK e Faria Lima observaram um ligeiro aumento na taxa de vacância, com 2,6% e 12,3%, observando que tivemos a entrega do Birmann 32, na Faria Lima, que acrescentou quase 50 mil m² em lajes corporativas em julho de 2020.

Os dados mostram que o período pré-pandemia se desenhava como o melhor momento de escritórios da série histórica da SiiLA Brasil, que monitora os movimentos desse mercado desde 2015. No momento da construção do Birmann 32, o mercado especulava valores de pré-locação em torno dos 250 reais por metro quadrado na Faria Lima. Mesmo com crise econômica gerada com crise sanitária no país e no mundo, o empreendimento foi entregue parcialmente pré-locado para gigantes de tecnologia como o Facebook e outras empresas.

E vem mais novo estoque por aí na região da Faria Lima. Está prevista para os próximos meses a entrega do Faria Lima Plaza, mais um edifício de escritórios de alto padrão, com 22 andares, 6 subsolos e 40 mil m². O empreendimento já tem lajes pré-locadas para importantes players do segmento de e-commerce.

Ao passo que o ritmo da segunda dose da vacina alcança a população economicamente ativa e as empresas organizam seus escritórios para o retorno dos seus funcionários, ainda que de forma híbrida, a tendência é que o mercado de escritórios volte a ganhar fôlego para uma retomada.