Investimento em Imóvel vs Investimento em Fundos Imobiliários

POR

Thiago Fleith Otuki (otuki)

POR

Thiago Fleith Otuki (otuki)

Thiago Fleith Otuki (otuki)

Publicado em

27 / 11 / 2017

Avaliações

NENHUMA AVALIAÇÃO

No primeiro artigo fiz uma breve definição do que é um Fundo Imobiliário (FII). Espero que vocês tenham aproveitado também o Programa Educacional gratuito e produzido pelo Clube FII justamente para os investidores interessados em começar a investir neste mercado. Citei as principais vantagens dos FIIs. O objetivo do segundo artigo é demonstrar, a partir de dados atuais, que investir em imóveis via FIIs é mais rentável do que comprar uma sala comercial ou um imóvel residencial com o objetivo de obter renda recorrente.

Vamos realizar um cálculo primeiro de quanto um investidor pode obter de rentabilidade ao comprar uma sala comercial ou um imóvel residencial nas principais cidades brasileiras. Minha fonte é o já tradicional “Índice FipeZap Comercial e Residencial” calculado pela FIPE em conjunto com o portal ZAP Imóveis. O relatório comercial é com base no preço do metro quadrado de salas de até 200 m2 em 4 municípios (Rio de Janeiro, São Paulo, Porto Alegre e Belo Horizonte). O investidor vai pagar em média R$9.848,00 por metro quadrado segundo a última informação de agosto/2017. Já o Índice FipeZap Comercial (Locação) indica que, nesses mesmos munícipios, os proprietários estão recebendo em média R$41,34 de aluguel por metro quadrado. Então, podemos concluir que o retorno mensal do investidor que decidir investir agora no mercado imobiliário comercial 0,42% ao mês bruto (ou 5,2% ao ano). Mas você deve descontar 15% de imposto de renda. O valor líquido de IR é um retorno mensal de 0,35% ao mês e 4,42% ao ano.

Para o investidor que decidir investir em um imóvel residencial para alugar o retorno é ainda pior. O Índice FipeZap Residencial monitora o preço médio do m2 de apartamentos prontos em 15 cidades brasileiras. O investidor, atualmente, obtém uma rentabilidade bruta anual de 4,3%. O valor líquido de IR é um retorno de 3,65%. A cidade com maior rentabilidade é Santos com 6,4% ao ano bruto e a menor é na cidade de Fortaleza com 3,2%. Lembrando que essas rentabilidades são referentes ao rendimento proveniente de aluguel e não contabiliza a possível valorização dos imóveis.

E o investimento em imóveis via Fundos Imobiliários, qual a rentabilidade esperada? A partir do sistema do Clube FII, realizei uma análise no segmento de lajes corporativas com o objetivo de fazer um paralelo com a rentabilidade encontrada no FipeZap Comercial. Fiz um cálculo somente dos FIIs desta categoria que tenham participação no IFIX (Índice de Fundos Imobiliários) para garantir maior liquidez. Temos, atualmente, 28 fundos do segmento de lajes corporativas que estão listados no IFIX. Lembrem que os dividendos provenientes da receita de aluguel dos imóveis que estão na carteira dos FIIs são isentos de imposto de renda. Então você recebe os dividendos na sua conta na corretora mensalmente sem necessidade de pagar IR.

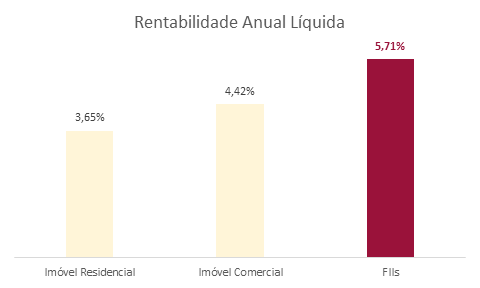

Bom, vamos aos resultados. Levando em consideração os dividendos distribuídos nos últimos 12 meses e os preços atuais das cotas dos FIIs no mercado, o investidor tem um retorno esperado líquido de imposto de renda de 5,71% ao ano nos fundos mais líquidos do setor de lajes corporativas.

Isso representa uma rentabilidade anual líquida 29,10% acima do investimento em um imóvel comercial e 56,44% acima de um investimento imobiliário residencial! Veja que é uma diferença significativa. Isso tudo com maior comodidade, liquidez e diversificação, mas vamos tratar desses temas nos próximos artigos.

Pense muito bem antes de investir no mercado imobiliário. Se você tem interesse em aprofundar os conhecimentos em Fundos Imobiliários e rapidamente aprender a investir nesse mercado conheça nosso (Curso “Fundos Imobiliários – Um Jeito Inteligente de Investir em Imóveis”. Espero que esse artigo tenha lhe ajudado nas suas decisões de investimentos..

Um abraço e até o próximo artigo!

Fundos Imobiliários X Títulos Públicos – Renda Fixa é realmente livre de risco?

Será que, realmente, um Título Público é menos arriscado do que um FII? Quero propor uma abordagem diferente para demonstrar um aspecto que muitos investidores não se dão conta.

Você deve analisar e entender os dois principais tipos de riscos que está exposto ao comprar um ativo.

Thiago Otuki

04 / 01 / 2018

Locação de condomínios logísticos segue em alta, apesar da pandemia

De janeiro a setembro, mais de 900 mil m² de condomínios logísticos de classes A+ e A no Estado de São Paulo receberam novos inquilinos, segundo a plataforma de pesquisa imobiliária SiiLA Brasil. Este desempenho é superior ao do mesmo período de 2019, quando a absorção bruta somou 741.690 mil m² ao longo do 1º, 2º e 3º trimestres. Somente no terceiro trimestre de 2020, 310.592 m² de galpões de alto padrão foram ocupados por novos locatários no Estado, um crescimento de 51,2% quando comparado com o 3º trimestre de 2019.

Giancarlo Nicastro

16 / 11 / 2020

Integração dos investidores e o crescimento elevado do mercado de Fundos Imobiliários

Esse artigo é um pouco diferente. Otuki descreve sua trajetória no site e como o Clube FII ensinou e reforçou algumas lições como investidor fruto dessa integração (debate de ideias) diferenciada que existe no mercado de Fundos Imobiliários e também cita números que ilustram bem o crescimento expressivo dos FIIs e também faz um convite especial para todos participarem do FÓRUM GRI CLUB FUNDOS IMOBILIÁRIOS!.

Thiago Otuki

27 / 07 / 2019